So reduzierst du deine Zuzahlung für deine Kapitalanlage-Immobilie von Anfang an!

Wodurch? Durch die verkürzte Restnutzungsdauer.

👉 Ein Gutachter stellt fest, dass bei dem Gebäude aufgrund seines Alters und der Bauweise steuerlich eine kürzere Nutzungsdauer angesetzt werden kann.

Dadurch darfst du die Abschreibung schneller vornehmen – also mehr Kosten pro Jahr steuerlich geltend machen.

✅ Vorteil: Höhere steuerliche Entlastung in den ersten Jahren, geringere Steuerlast.

❌ Nachteil: Du hast das „AfA-Potenzial“ schneller verbraucht, später bleiben weniger Abschreibungen übrig.

Mit der verkürzten Restnutzungsdauer holst du dir deine Steuerersparnis nicht irgendwann in 30 oder 40 Jahren, sondern schneller – das gibt dir von Anfang an mehr Luft im Geldbeutel und macht deine Immobilie viel leichter finanzierbar.

Hier ein einfaches Rechenbeispiel:

Kaufpreis (Gebäudeanteil): 200.000 €

🔹 Normale Restnutzungsdauer (50 Jahre → 2 % AfA):

- Jährliche Abschreibung: 4.000 €

- Steuerersparnis (bei 40 % Steuersatz): 1.600 € pro Jahr

🔹 Verkürzte Restnutzungsdauer (25 Jahre → 4 % AfA):

- Jährliche Abschreibung: 8.000 €

- Steuerersparnis (bei 40 % Grenzsteuersatz): 3.200 € pro Jahr

👉 Unterschied: 1.600 € weniger Steuern jedes Jahr.

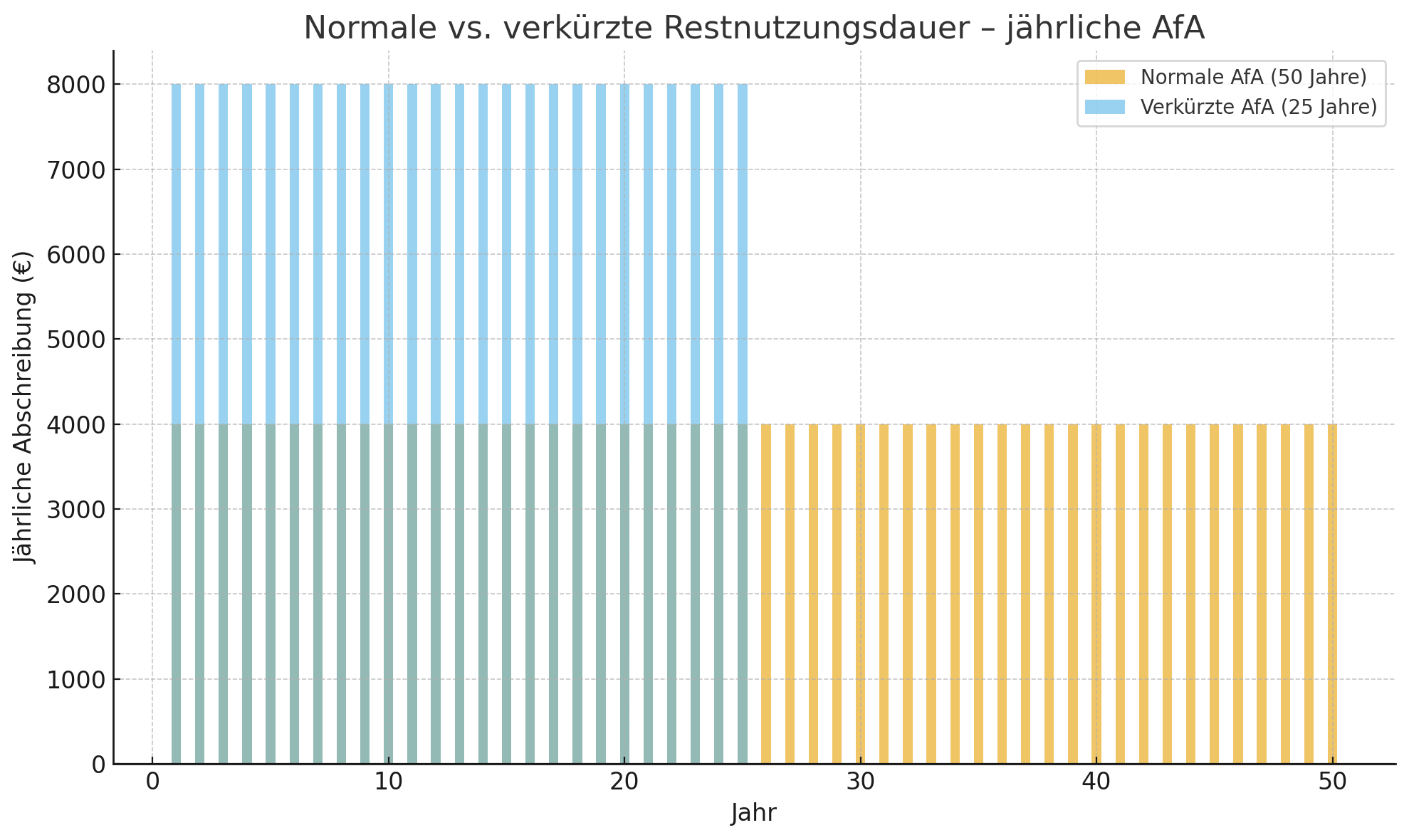

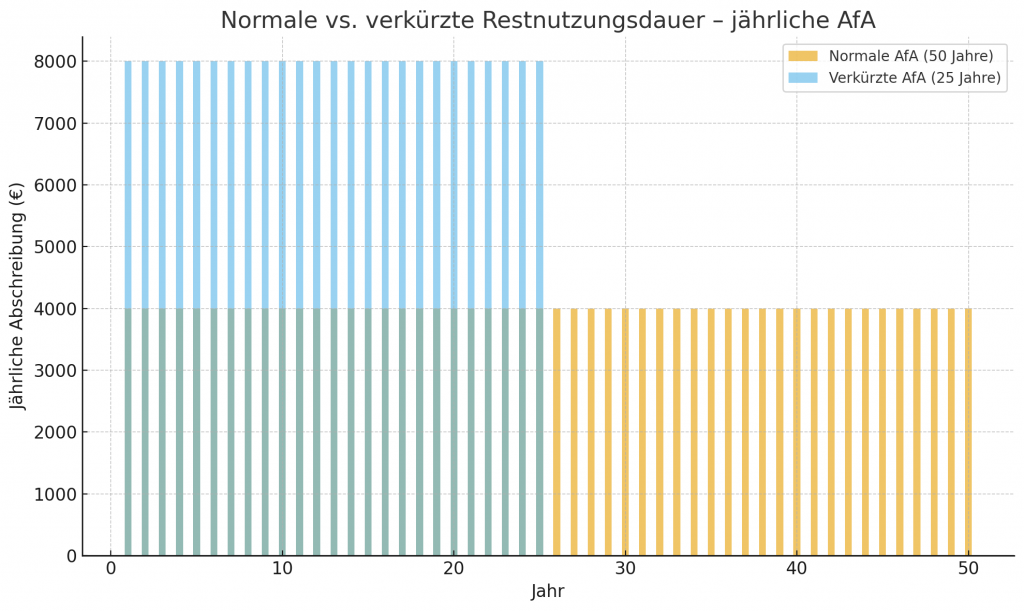

Hier siehst du den Unterschied auf einen Blick:

- Blau (normale AfA): 4.000 € Abschreibung pro Jahr über 50 Jahre.

- Orange (verkürzte AfA): 8.000 € Abschreibung pro Jahr, aber nur 25 Jahre lang.

Das macht die verkürzte Restnutzungsdauer zu einem starken Steuer-Vorteil in den ersten Jahren, dafür fällt sie später komplett weg.