Ein wichtiger Faktor bei der Beurteilung der Rentabilität einer vermieteten Immobilie ist sicherlich die Eigenkapitalrendite. Jeder Investor möchte wissen, wie gewinnbringend er sein Geld anlegt und muss die Eigenkapitalrendite bei Immobilien berechnen können.

Bei einem Immobilienerwerb kommt üblicherweise auch eine Finanzierung zum Tragen.

Üblicherweise gilt, je höher die Eigenmittel, um so besser.

Bei Fremdvermietung kann der Sachverhalt aber durchaus anders liegen. Je mehr Fremdmittel, um so höher die Eigenkapitalrendite.

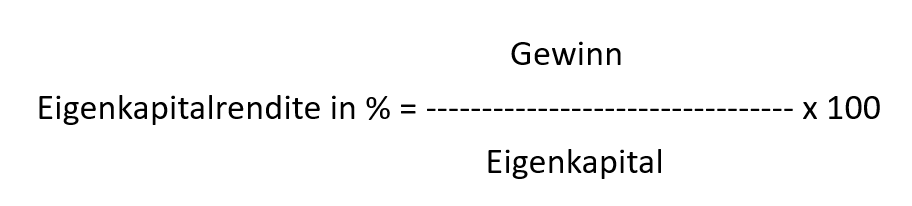

Eigenkapitalrendite bei Immobilien berechnen und die Definition der Eigenkapitalrendite

Die Eigenkapitalrendite bezeichnet die Relation zwischen Gewinn und Eigenkapital.

Das ist soweit nachvollziehbar. Die Formel dafür lautet:

Wir wollen anhand von zwei Beispielen die Eigenkapitalrendite bei Immobilien berechnen.

Der Kaltmietertrag einer Immobilie beläuft sich nach Abzug der nicht umlagefähigen Nebenkosten auf 10.000 Euro im Jahr.

In den Kaufpreis von 275.000 Euro einschließlich 25.000 Euro Nebenkosten flossen 100.000 Euro Eigenkapital mit ein.

Für die Eigenkapitalrendite ergibt sich somit 10.000 / 100.000 *100 = 10.

Die Eigenkapitalrendite beträgt solide zehn Prozent.

Wie sähe es aus, wenn der Käufer nur die Erwerbsnebenkosten aus eigenem Geld bezahlt hätte? 10.000 / 25.000 * 100 = 40.

Die Eigenkapitalrendite klettert auf stolze 40 Prozent.

Daraus ergibt sich bei einer Finanzierung, je geringer der Anteil der Eigenmittel am Kaufpreis, um so höher fällt die Rendite auf die eingesetzten Mittel aus.

Andererseits setzt dieser Ansatz auch voraus, dass eigenes Geld nicht auf einem Tagesgeldkonto schlummert, dessen Ertrag unter der Mietrendite liegt.

In unserem Rechenbeispiel erwirtschaftet der Kaufpreis von 275.000 Euro einen Ertrag von 10.000 Euro, heißt 3,63 Prozent.

Das nicht verwendete Eigenkapital müsste also an anderer Stelle mehr als 3,63 Prozent Ertrag pro Jahr erwirtschaften, um das Gesamtportfolio in Bezug auf die Rendite zu optimieren.

Andererseits wäre das Geld, voll in den Erwerb der Immobilie investiert, weg, gebunden.

Wenn Sie die Eigenkapitalrendite bei Immobilien berechnen, sollten Sie dieses also immer mit im Blick haben!

Bleiben wir bei Eigenmitteln in Höhe von 100.000 Euro und unterstellen, dass nur die Erwerbsnebenkosten finanziert werden.

Bei vier Wohnungen mit einem Kaufpreis von je 250.000 Euro stünden folglich Mittel für vier Mal Erwerbsnebenkosten bereit, heißt, der Immobilienerwerber könnte nicht nur eine Wohnung kaufen, sondern vier Einheiten.

Voraussetzung ist natürlich, dass da frei verfügbare Nettoeinkommen die Differenz zwischen Darlehenszinsen und Mietertrag nach Abzug der nicht umlagefähigen Nebenkosten trägt.

Hier können Sie kostenlos ein Online-Seminar zu diesem Thema ansehen und Unterstützung bei der Berechnung Ihrer Eigenkapitalrendite erhalten!

Stand April 2021 ergäbe sich ohne Berücksichtigung steuerlicher Aspekte folgendes Bild für die Finanzierung:

- Kaufpreis pro Einheit: 250.000 Euro

- Eigenkapital pro Einheit: 25.000 Euro

- Zinsen: 1,21 Prozent effektiv p.a.

- Zinsbindung: 10 Jahre

- Anfängliche Tilgung: 2 Prozent

| 1 Wohnung | 2 Wohnungen | 3 Wohnungen | 4 Wohnungen | |

| Annuität p.a. | 8.086 € | 16.171 € | 24.257 € | 32.342 € |

| Mietertrag p.a. | 10.000 € | 20.000 € | 30.000 € | 40.000 € |

| Differenz p.a. | 1.914 € | 3.829 € | 5.743 € | 7.658 € |

| Effektiver Aufwand p.M. | 160 € | 319 € | 479 € | 638 € |

Die Reduzierung des Eigenkapitals auf eine Wohnung ermöglicht im Idealfall nach Tilgung der Finanzierungen einen Mietertrag von 40.000 Euro p.a., wohingegen die Minderung des Finanzierungsvolumens um 100.000 Euro bei nur einer Wohnung nur 10.000 Euro einbringt.

Zumindest belegt dieses Beispiel, dass es sich lohnt, nachzurechnen, ob man wirklich das Eigenkapital für eine Wohnung verwendet, oder auf mehrere Einheiten aufteilt.

Allerdings empfiehlt es sich in diesem Fall, die anfängliche Tilgung auf vier Prozent zu setzen, da die Darlehen andernfalls eine Dauer von 40 Jahren hätten.

Die vierprozentige Tilgung verkürzt auf 23 Jahre.

Der monatliche Nettoaufwand steigt dann bei einer Wohnung auf 250 Euro, eine zweite Wohnung wäre aber vermutlich ebenfalls noch darstellbar.

Zinssatz steigt mit sinkendem Eigenkapital

Das Eigenkapital wirkt sich in doppelter Hinsicht auf die Höhe der Zinslast aus.

Zum einen fallen natürlich mehr Zinsen an, je höher der Fremdmittelanteil ausfällt.

Dazu kommt aber noch, dass die Banken den Zinssatz am sogenannten Beleihungsauslauf festmachen.

Dieser besagt, wie hoch das Verhältnis zwischen Kredit und Beleihungswert ausfällt.

Für die Einstufung haben sich fünf Klassen ergeben:

- Bis 40 Prozent des Beleihungswertes

- Bis 60 Prozent des Beleihungswertes

- Bis 80 Prozent des Beleihungswertes

- Bis 100 Prozent des Beleihungswertes

- Über 100 Prozent des Beleihungswertes

Stand April wirkte sich die Höhe des Beleihungswertes beim günstigsten Anbieter für Baufinanzierungen bei einer Zinsbindungsdauer von 15 Jahren und einem anfänglichen Tilgungssatz von vier Prozent wie folgt aus:

| Fremdmittel bis 40 Prozent | 0,41 Prozent effektiv p.a. |

| Fremdmittel bis 60 Prozent | 0,42 Prozent effektiv p.a. |

| Fremdmittel bis 80 Prozent | 1,12 Prozent effektiv p.a. |

| Fremdmittel bis 100 Prozent | 1,61 Prozent effektiv p.a. |

| Fremdmittel über 100 Prozent | Auf Anfrage |

Allerdings kann es je nach Bank noch Abstufungen innerhalb der jeweiligen Klasse geben.

Die Tatsache, dass sich der Zinssatz bei einem Beleihungsauslauf von mehr als 60 Prozent mehr als verdoppelt, legt natürlich auch die Überlegung nahe, die 100.000 Euro Eigenmittel nicht auf die Erwerbsnebenkosten für vier Einheiten zu verteilen.

Es könnte sinnvoll sein, tatsächlich eine höhere Tilgung einschließlich eines etwas höheren Eigenkapitals anzustreben.

Ein Rechenbeispiel für 60 Prozent Fremdmittel und für mehr als 80 Prozent Fremdmittel, Tilgungssatz vier Prozent, Kaufpreis 250.000 Euro:

- Eigenkapital: 100.000 Euro

- Zinssatz: 0,51 Prozent effektiv

- Monatlicher Nettoaufwand: 167 Euro

- Eigenkapital: 25.000 Euro

- Zinssatz: 1,59 Prozent

- Monatlicher Nettoaufwand 344 Euro

Die Berechnung basiert auf den Erwerbsnebenkosten für Berlin sowie einer Nettokaltmiete in Höhe von 10.000 Euro.

Mögliche Steuervorteile wurden nicht berücksichtigt.

Unter dem Strich bleibt aber alles ein Rechenexempel für den individuellen Fall, da das frei verfügbare Nettoeinkommen des Käufers hinsichtlich des Nettoaufwandes eine wesentliche Rolle spielt.

Das schöne an Computern ist, dass die Rechenexempel heute mit einigen wenigen Mausklicks erfolgen und in kürzester Zeit die optimale Finanzierung steht.

Die Immobilie als Sicherheit für eine Immobilie?

Angenommen, ein Immobilienerwerber bestreitet die Erwerbsnebenkosten und zehn Prozent des Kaufpreises aus Eigenmitteln.

Ein Jahr später möchte er die nächste Immobilie erwerben, aber nur die Nebenkosten selbst bezahlen.

Seine Überlegung zielt darauf ab, den Beleihungsauslauf der neuen Immobilienfinanzierung dadurch zu senken, dass er den freien Teil der ersten Immobilie, zehn Prozent, als Sicherheit anbietet.

Was passiert? Die Bank sagt „nein“. Warum?

Der Beleihungswert eines Objektes stellt nur selten das 100prozentige Pendant zum Verkehrswert dar.

Er lässt die aktuelle Marktlage komplett außen vor.

Dazu kommt, dass die Banken bei der Beurteilung einer Immobilie vom Beleihungswert noch einmal einen Sicherheitsabschlag von zehn bis 15 Prozent vornehmen.

Das heißt, der subjektive Puffer, den der Käufer bei seiner ersten Immobilie sieht, wurde bereits bei deren Finanzierung von den Banken „weggerechnet“.

Damit stellt dieses Objekt keine Sicherheit mehr für andere Finanzierungen dar.